ウォール街のランダムウォーカーを数回に分けて要約していきます。本書は4部構成に分かれていますが、今回は第3部の内容をこの記事でざっと解説していきます。

内容のネタバレをしますので、ご注意くださいませ!

ぜひご興味あるかたは本書をお手にとっていただければと思います。

[第3部]新しい投資テクノロジー

本書の3つめのパート、第3部では新しいテクノロジーということで、「現代ポートフォリオ理論」、「スマートベータ理論」、「リスクパリティー」、などなど近年挙げられたコンテンツの概要が紹介されています。

現代ポートフォリオ理論

現代ポートフォリオ理論は、ハリー・マーコビッツ氏が提唱した、資産運用の安全性を高める一般理論形成を解いた理論です。ハリー・マーコビッツ氏はこの理論で1990年代のノーベル経済学賞を受賞しています。

この理論は、本書で詳しく解説されていますが、ざっくり言うと、市場の時価総額インデックス投資が最も秀逸であり、結論インデックス投資がベストだということです。

- 現代ポートフォリオ理論の結論

複数組み合せたポートフォリオを作ることで(それは資産を単体で持つよりも)リスクを下げつつリターンを増やせる。という理論

それでは、ここからは「現代ポートフォリオ理論」について詳しく解説していきます。

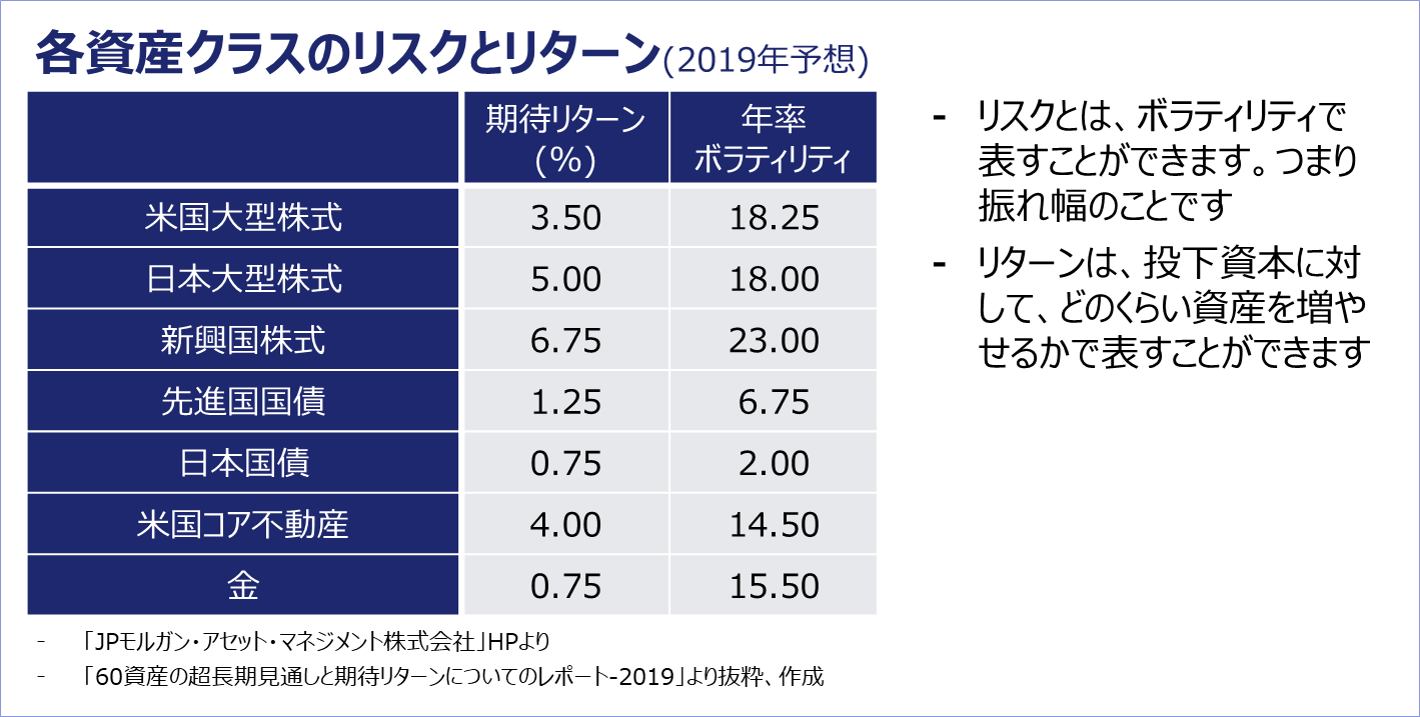

投資において、株式、債券、不動産、金(ゴールド)等、様々な投資商品(アセットクラス)がありますが、それぞれリスクとリターンが必ずあります。リスクとはボラティリティ(振れ幅)で表すことができます。リターンとは、投下資本に対して増えたかということです。

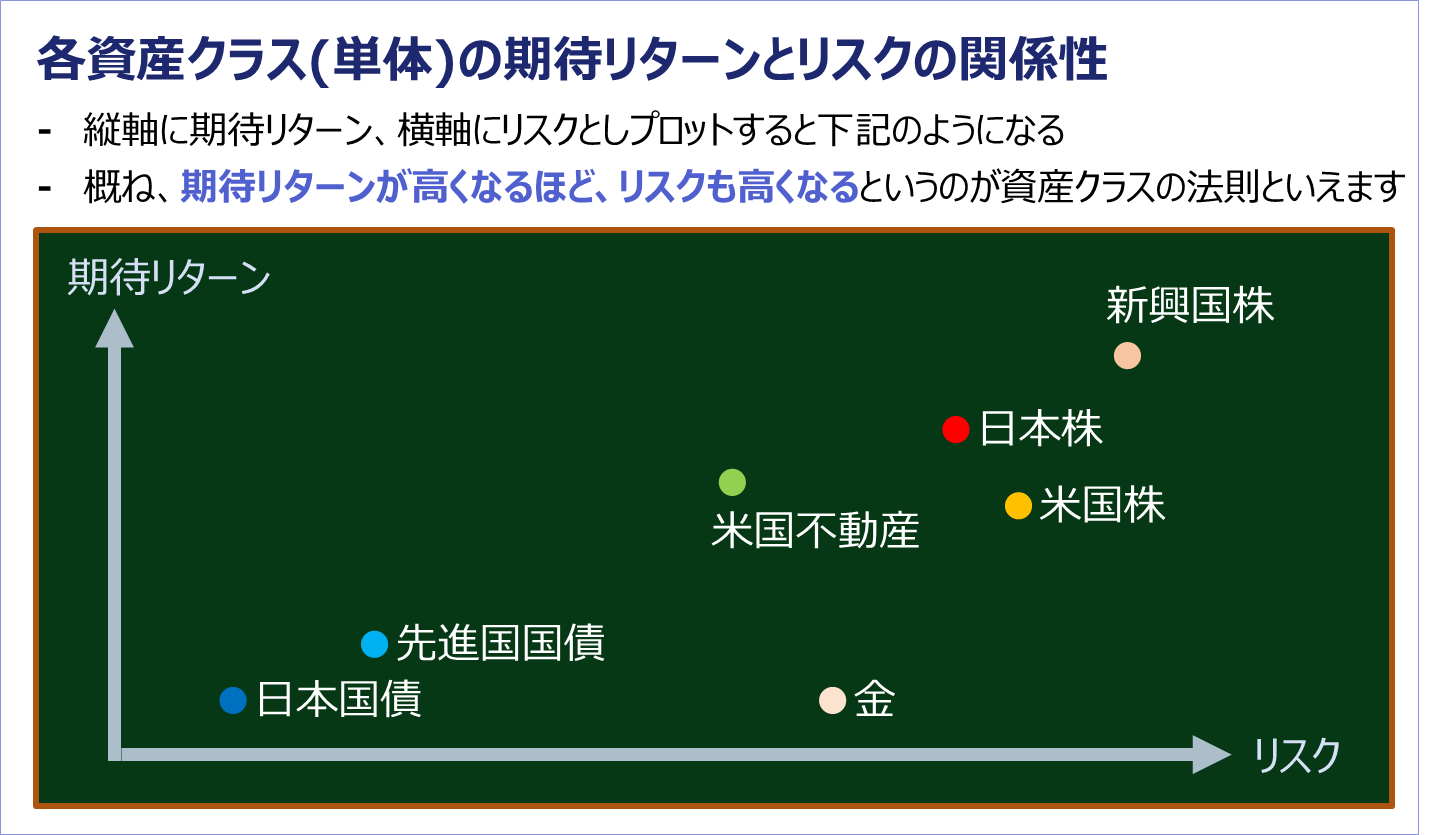

上の図表は、JPモルガンが公表している各資産クラスのリスクとリターンのレポートで、2019年に発行されたものです。これら数値は概ね、期待リターンが高くなるほど、リスクも高くなるというの法則と見えてきます。縦軸に期待リターン、横軸にリスクでプロットしてみると下記のように分かりやすいイメージとなります。

上の図表のように、概ね期待リターンが高くなるほど、リスクも高くなるというのが資産クラスの法則といえます。

◆各資産クラスの相関係数

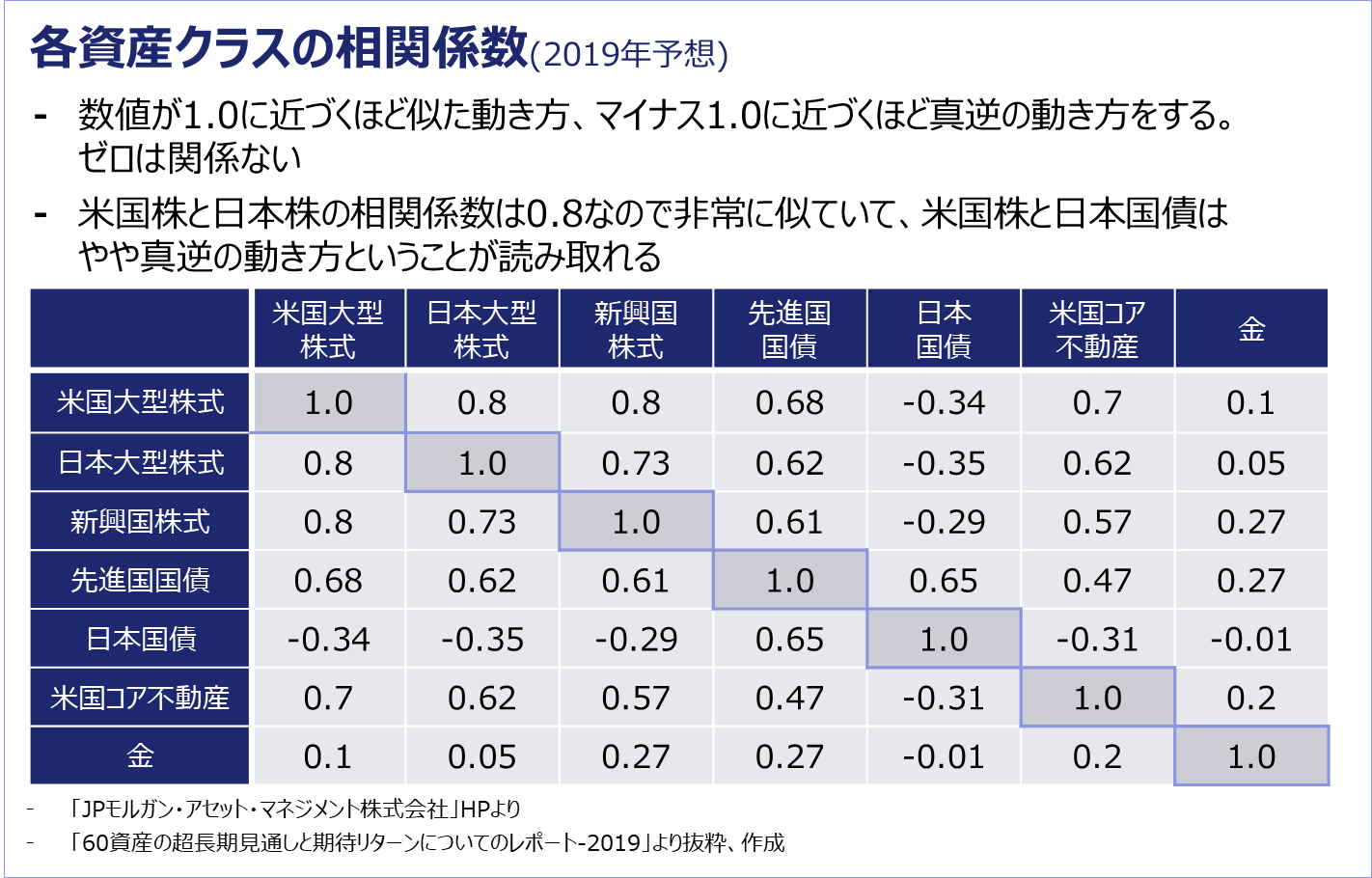

現代ポートフォリオ理論には、リスクとリターンに加えて「相関係数」という指標があります。相関係数とは異なる2つの資産クラスがどの程度同じような動き方をするかを数値で表します。1.0からマイナス1.0で表し、数値の読み方しては下記3点を抑えておくと理解しやすいです。

●1.0に近いほど似たような動き方をする

●マイナス1.0に近いほど逆の動き方をする

●ゼロは関係ないということ

米国株と日本株の相関係数は0.8なので非常に似ていて、米国株と日本国債はやや真逆の動き方ということが読み取れます。

◆現代ポートフォリオ理論

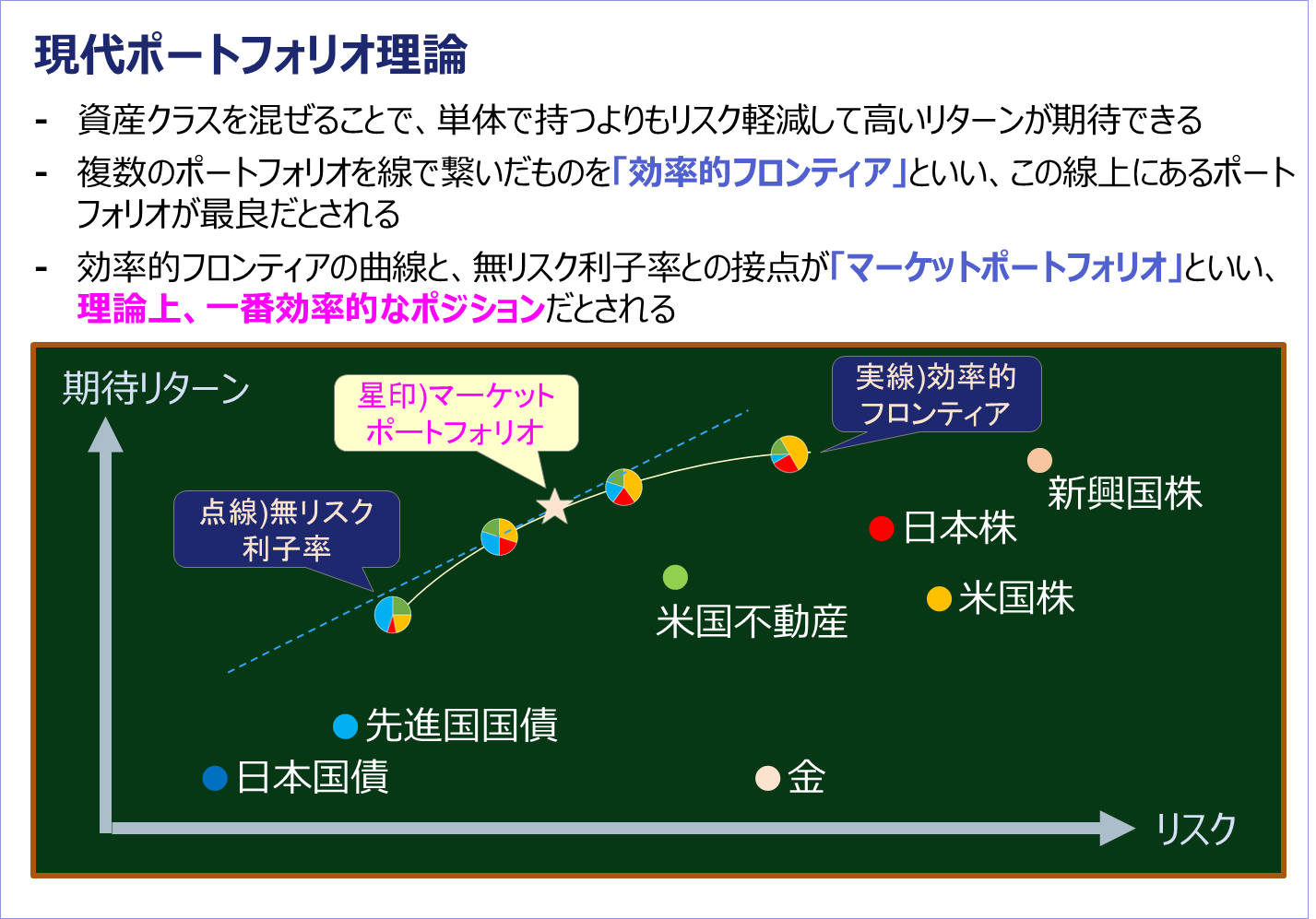

このように「リスク」「リターン」「相関係数」この3種類の指標を参考にしながら、いろんな資産クラス混ぜ合わせたのポートフォリオを作ることで、それぞれの資産を単体で持つよりも、リスク下がるがリターンは上がる点が見えてくるということです。これが現代ポートフォリオ理論です。

上の図ですが、いろんな資産クラスを混ぜ合わせたポートフォリオそれぞれを線で繋いだ曲線(黄色の実線)を「効率的フロンティア」といいます。この線上にあるポートフォリオが最良だといわれます。そして効率的フロンティアの曲線と、無リスク利子率との接点を「マーケットポートフォリオ」といい、理論上、一番効率的なポジションだと考えらます。テクニカルでもなく、ファンダメンタルでもなく、マーケットポートフォリオに位置するインデックスファンドを持つという手法が良い、と本書では結論づけているということです。

- (補足)無リスク利子率とは…

理論的にリスクが皆無か極小の投資案件に対する期待利回りのこと。銀行預金金利、10年もの日本国債の利回りがよく用いられる。

スマートベータ運用

たびたび改訂を重ねている本書ですが、第12版に追加されたコンテンツがここからお話していく、「スマートベータ」「リスクパリティー」です。

投資には、アクティブ運用とインデックス運用があります。アクティブとインデックスの違いについては下記で簡単にまとめています。

- アクティブ投資信託:

証券分析のプロが選んだ投資銘柄。市場平均値を超えるリターンを目指すが、多くの場合は目標を超えられない。ただし、一部の優良銘柄を選べば大きな成果を得られる。プロが関与する分手数料が高いことが多い。- インデックス投資信託:

市場平均値の連動を目指す投資銘柄。リターンとしては多すぎず、少なすぎず、でもほぼ確実にリターンを得られるとされる投資手法です。手数料は割安。

この、アクティブとインデックスの中間に位置するのが、「スマートベータ」だと言っています。スマートベータ運用は、アクティブ運用の特長とアクティブ運用の特長をそれぞれ兼ね備えていると説明されています。

スマートベータ運用を簡単に説明すると…

・リターンの向上

・リスクの軽減

・効率的にファクターを取り入れる

・より効果的な分散投資

です。リスク、リターン、コストを考慮しながら時価総額加重平均を上回る運用を目指すという点では、アクティブ運用と同じといえますが、比較的低コストで、透明性が高く、予め決められた方針で運用される点では、インデックス運用と通ずる所があります。スマートベータ戦略は、投資価値を創出し、市場で浸透した理論であり、一貫性があり、分散効果を持つ投資手法に着目します。

- (補足)ファクターとは…?

株や債券などのリスクとリターンの要因、証券の値動きの特性を説明するものです。ファクターの中には、長期的、継続的にプラスのリターンをもたらしてきたものもあり、近年非常に注目されています。

ファクターとは、以前からアクティブ運用のなかで採用されてきたものですが、その概念を低コストで安定的にインデックス運用で活用できるようになったことは、とても画期的なことです。従来の、アクティブ運用とインデックス運用の枠組みを超え、よりスマートな発想の投資手法が、スマートベータ運用です。

リスクパリティー

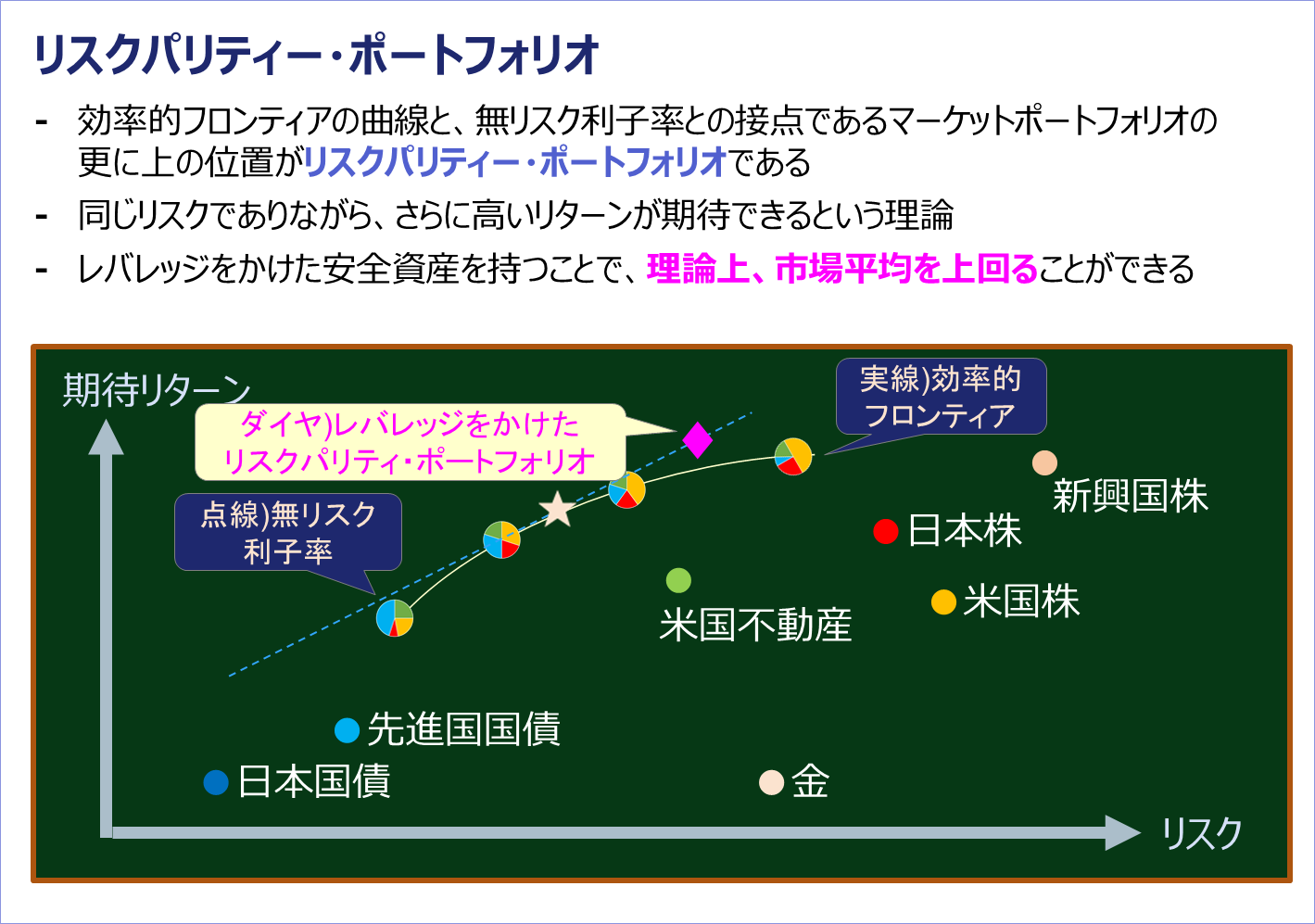

先ほど現代ポートフォリオ理論のパートで、効率的フロンティアの曲線と無リスク利子率の線に接する点が「マーケットポートフォリオ」と説明しましたが、その無リスク利子率の線上の、より高い位置に置くことをリスクパリティー・ポートフォリオと説いています。

上の図のように、同じリスクでありながら、さらに高いリターンが期待できるというのが、リスクパリティ・ポートフォリオ理論です。レバレッジをかけた安全資産を持つことで、理論上、市場平均を上回ることができるとのこと。

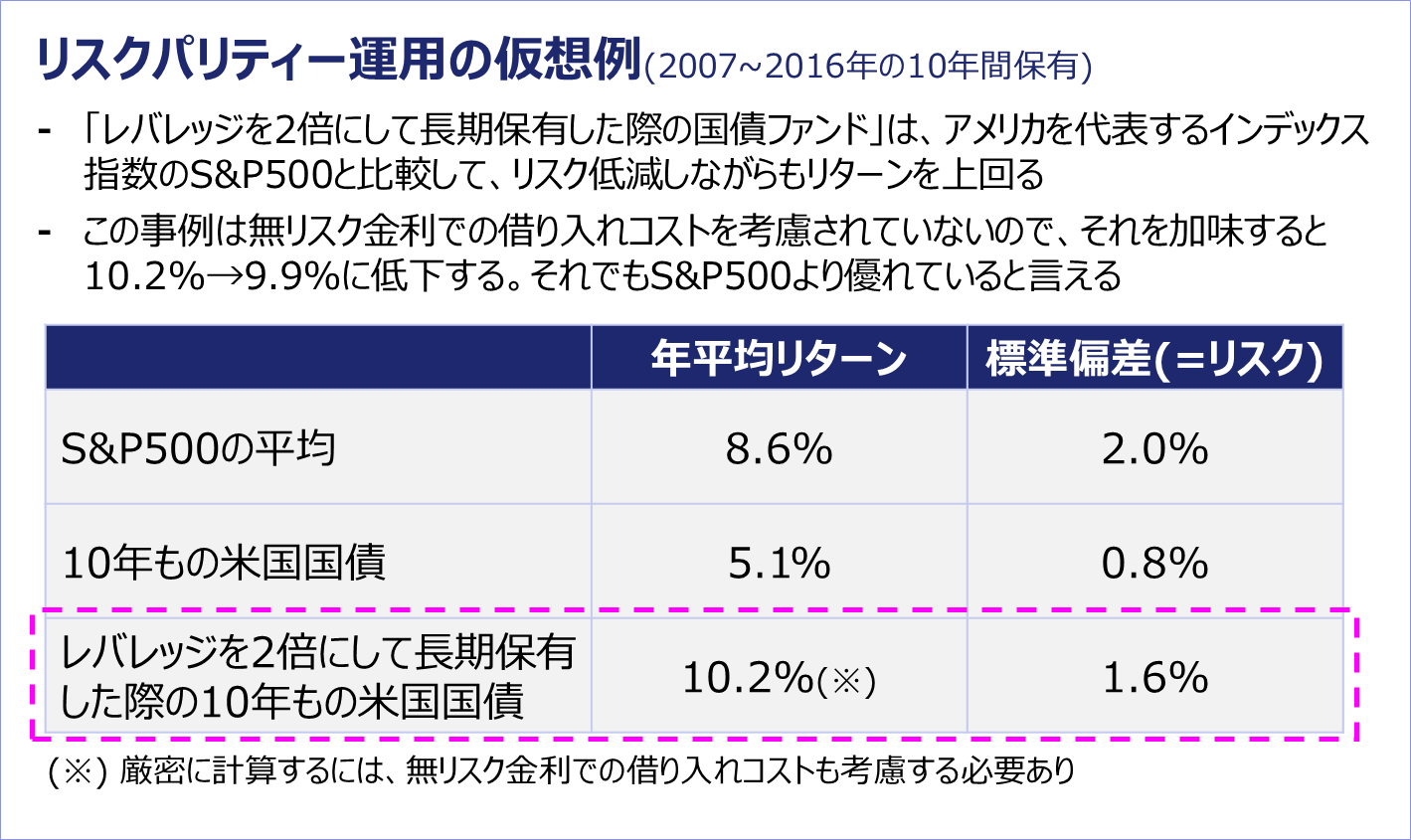

リスクパリティー理論の優秀さを分かりやすく記した説明が下記の図となります。

アメリカを代表するインデックス指数のS&P500と比較して、「レバレッジを2倍にして長期保有した際の国債ファンド」は、リスク低減しながらもリターンを上回るという試算があります。この事例は無リスク金利での借り入れコストを考慮されていないので、それを加味すると10.2%→9.9%に低下します。それでもS&P500より優れていると言えます。

———-

はい!解説は途中ですが、ここでまた区切りたいと思います~~^^;

最後までお読み取りいただきありがとうございました。次回のパート3で書き切りたいと思っています!次回もぜひご覧いただければ幸いです!!

コメント